Todos hemos oído hablar de la cláusula suelo y su declaración de nulidad, así como la de los gastos de constitución de la hipoteca.

Sin embargo, el tema más actual y el que se está discutiendo actualmente en el Tribunal de Justicia de la Unión Europa es si se debe declarar nula la cláusula bancaria en virtud de la cual se le aplica al adquiriente del préstamo hipotecario el IRPH en vez del EURÍBOR a la hora de calcular los intereses.

Pues bien, lo primero que debemos preguntarnos es: ¿Por qué utilizaron los bancos (y, sobre todo, las cajas de ahorro) el IRPH en vez del euríbor? Esto se debe principalmente a dos motivos:

1º Se trata de un índice más estable frente a la volatilidad del euríbor y que tiene un interés más favorable para los bancos o cajas de ahorro.

2º En una época de burbuja inmobiliaria, las cajas de ahorros se aprovecharon de la situación de los hipotecados que, sin leer la letra pequeña, veían mucho más atractivo un IRPH + 0% que un euríbor + 0,5%, cuando, en realidad, estas condiciones no eran mejores.

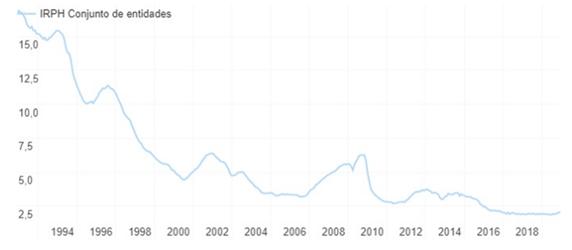

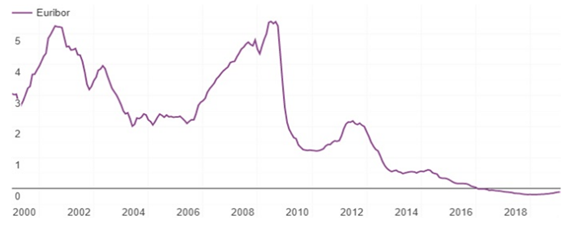

Si comparamos la evolución histórica de ambos índices podemos comprobar que los dos pueden tener subidas y bajadas, no obstante, mientras el euríbor ha sido mucho más bajo (incluso en negativo, como ahora mismo), el IRPH nunca ha bajado del 2%. Así, el Euribor + 0,5% ahora mismo sería un 0,3%, mientras que el IRPH está al 2,3% del tipo de interés.

Ante esta situación es evidente que se luche por la declaración de nulidad de la cláusula que incluye el IRPH. Ahora bien, ¿Qué consecuencias tendría dicha declaración?

La agencia de calificación europea Scope Rating calcula que en España existen medio millón de hipotecas referenciadas a este indicador, cerca de un 9% del total de los contratos hipotecarios. Y Goldman Sachs estima un impacto de entre 7.000 y 44.000 millones de euros si el fallo es contrario a las entidades bancarias. Del mismo modo, desde Mirabaud Securities España establecen que el impacto de un fallo desfavorable puede alcanzar los 10.500 millones de euros para la banca española, mientras que Citi lo deja en 17.000 millones de pérdidas y la necesidad de recapitalizar 5.000 millones adicionales si pierde el caso.

No obstante, el pronóstico más alarmista lo proporciona un informe del Banco de España que indica que una sentencia de declaración de nulidad por parte del TJUE puede hacer perder a las entidades bancarias unos 60.00 millones de euros. Así, pese a que las principales entidades españolas mantienen más de 4.800 millones de euros reservados para litigios, es evidente que esta reserva no será ni de lejos suficiente.

Así, si la cláusula es declarada nula y los bancos tienen que restituir los intereses cobrados a los clientes se estima un perjuicio de entre 18.000 y 21.000 euros por cada préstamo hipotecario en el que se incluyera el IRPH.

En cuanto a las entidades más afectadas, nos encontraremos en primer lugar, según Goldman Sachs, Caixabank seguida por Sabadell, Bankia, BBVA, Unicaja y Banco Santander. Además, Kutxabank e Ibercaja también han sido cajas que, aunque no coticen en bolsa han comercializado hipotecas referenciadas al IRPH, por lo que también van a estar muy expuestas a esta sentencia.

Por todo ello, el Gobierno de España, a través de la actual abogada del Estado, ha llevado a cabo la defensa de la legalidad del IRPH y ha solicitado a la UE que no se produzca retroactividad en caso de que la sentencia del TJUE lleve a cabo su declaración de nulidad.

Más concretamente, la abogada del Estado apuntó que el IPRH no está sujeto a las leyes comunitarias, no es abusivo y, además, no ha existido falta de transparencia en su comercialización. Por último, pone de manifiesto el peligro que supone la declaración de nulidad del IPRH para la estabilidad financiera de España. No obstante, estos mismos argumentos se esbozaron en el caso de la cláusula suelo y aún así se declaró nula.

Por todo ello, tendremos que esperar al 24 de junio para saber cual es la respuesta definitiva del TJUE.